“Muammoga oson yechim har doim ham to‘g‘ri yechim bulmagan, uning to‘g‘ri yechimi esa har doim ham oson bo‘lavermagan. Eng muhim qaror: bu shu holatda qaysi yo‘lni tanlashdir.”

AKSh prezidenti Jon Kennedi bir paytlar mamlakatda soliq tizimini isloh qilish xususida quyidagi mulohazani bildirgan edi: “Bugungi kunda tushunish qiyin bo‘lgan bir haqiqat mavjud: bu soliq stavkalari yuqori bo‘lishiga qaramasdan, soliq tushumlarining kam ekanligidir. Shunday ekan, soliq tushumlarini uzoq muddatda ko‘payishini ta'minlashning eng to‘g‘ri yo‘li bu soliq stavkalarini qisqartirish. Soliqlarni kamaytirishdan maqsad - byudjyetda kamomadni yuzaga keltirish emas, aksincha byudjyet muvozanatiga yetaklovchi farovon va izchil rivojlanadigan iqtisodiyot muhitini shakllantirishdir. Zero, faqat aholini ish bilan to‘liq ta'minlash orqaligina byudjyet muvozanatini tiklash mumkin”.

So‘nggi paytlarda O‘zbekiston soliq tizimini isloh qilish borasida tashlangan qadamlar zamirida ham shunday maqsadlar yotgan bo‘lsa ajab emas. 2018 yil 13 fevralida prezident Shavkat Mirziyoyevning farmoyishi asosida, mamlakat soliq qonunchiligi va amaliyotini o‘rganib, ularni tubdan isloh qilish bo‘yicha aniq takliflar kiritish maqsadida maxsus komissiya tuzilgan edi. Joriy yilning 27 mart kuni mazkur komissiya “O‘zbekiston Respublikasining soliq tizimini isloh qilish konsepsiyasi”ni ishlab chiqib, keng jamoatchilik e'tiboriga havola etdi. Kontseptsiyada mamlakat soliq tizimini isloh qilish bo‘yicha juda ilg‘or takliflar o‘rtaga tashlangan.

Lekin konsepsiyada mamlakat iqtisodiyotining kelajagi hisoblangan xususiy tadbirkorlarni soliqqa tortish tizimini isloh qilish bo‘yicha ko‘zga tashlanarli, aniq takliflarning kuzatilmagani ayrim xususiy tadbirkorlarimizni xavotirga solayotgan bo‘lsa, boshqalarini xursand qilmoqda. Xususiy tadbirkorlar fikrining bu tarzda ikkiga bo‘linishining o‘ziga xos sabablari mavjud. Ularni soliqqa tortish bo‘yicha amaldagi qoidalarning eng muammoli tomonlaridan biri ham aynan shunda. Ular ikki muammoga sabab bo‘lmoqda:

- Xususiy tadbirkorlik faoliyatini endi boshlayotgan yoki uni boshlab hali daromadga kirmagan tadbirkorlarimizni qiyin ahvolga solib qo‘ymokda. Bunday tadbirkorlar amaldagi tizimni isloh qilish tarafdorlari bo‘lishi tabiiy.

- Xususiy tadbirkorlik faoliyatini muvaffaqiyatli yo‘lga qo‘yib olgan shaxslar uchun keragidan ortiq afzallik bermoqda. Ular amaldagi tartib shundayligicha qolishidan manfaatdor.

Bunda kimning pozitsiyasi haqiqatga yaqin, eng to‘g‘ri yo‘l qaysi degan savol tug‘iladi. Quyida ushbu savollar haqida mulohaza yuritmoqchimiz. Keling, tahlilni tadbirkorlik faoliyatini endi boshlagan jismoniy shaxsning holatidan boshlaylik.

Tadbirkorlik faoliyatini endi boshlagan jismoniy shaxslar

Xususiy tadbirkorlik faoliyatini boshlab olishning o‘zi bo‘lmaydi. Buning uchun shaxsda ishbilarmonlik, tavakkalchilik, faollik, yangilik uchun intilish kabi xususiyatlardan tashqari, ma'lum miqdorda dastlabki sarmoya ham bo‘lishi zarur. Aksariyat hollarda u dastavval joy sotib oladi yoki ijara qiladi, bank yoki o‘z yaqinlaridan qarz oladi, faoliyat joyini jihozlaydi, uskunalar sotib oladi, ayrim hollarda ishchi yollaydi, va hokazo. Qisqacha qilib aytganda, shaxs o‘z tadbirkorlik faoliyatini oyoqqa turg‘azib, foydaga kiritib olishi uchun anchagina harakat, xarajat va vaqt sarf etadi. Bo‘lajak tadbirkor bularning barchasini hali oldindan hech qanday daromad kafolatlarisiz, tavakkalchilik asosida amalga oshiradi. Muammo shundaki, tadbirkorlikni endi boshlagan shaxs hali foyda olmasdan turib, soliq xaqida xavotirga tusha boshlaydi. Nega?

Xususiy tadbirkorlarni soliqka tortishning eng muammoli tomonlaridan biri - soliq miqdorini daromadga bog‘liq bo‘lmagan holda oldindan qat'iy belgilab qo‘yilganidir. Unga ko‘ra, tadbirkorlik faoliyatidan tushadigan daromadlar faoliyat turiga qarab, belgilangan eng kam oylik ish haqining 1 barobaridan 7 barobarigacha, ya'ni 2018 yilda 172240 so‘mdan 1205680 so‘mgacha bo‘lgan miqdorda qat'iy belgilangan oylik to‘lov tarzida soliqqa tortiladi. Qonun xususiy tadbirkorlik faoliyat turlari sifatida chakana savdo, xizmatlar, ishlab chiqarish, avtomobil transportida yuk tashishni alohida ko‘rsatib o‘tgan. Bunda xususiy tadbirkor bir paytning o‘zida faoliyatning bir necha turi bilan shug‘ullanayotgan bo‘lsa, har bir faoliyat turi bo‘yicha alohida soliq to‘laydi.

Bunda soliq mikdori ko‘p emasdek tuyulishi mumkin, lekin faoliyatini boshlash bilan bog‘liq xarajatlar girdobida turgan, hali foyda olib ulgurmagan tadbirkor uchun yo‘q foydadan soliq to‘lash katta muammo tug‘dirishi mumkin. Bu holatni ishchi hali maosh olmasdan turib, soliq to‘lashga majbur qilinishi bilan qiyoslash mumkin. Shu mantiqan to‘g‘rimi? Qisqacha aytganda, oldindan qat'iy belgilab qo‘yilgan soliq tadbirkorni o‘z faoliyatini hali boshlamasdanoq yoki faoliyatining dastlabki kunlaridayoq undan voz kechishga yoki faoliyatni noqonuniy yo‘llariga o‘tishga majbur qilishi mumkin. Bunga amaliyotda misollar ko‘p.

Shuni yodda tutishimiz kerakki, hozirda o‘z davlatlari iqtisodiyotiga milliard dollar foyda keltirayotgan, yuz minglab aholini ish bilan ta'minlayotgan va dunyoning eng muvaffaqiyatli kompaniyalari sanalgan Nestle, Panasonic, Microsoft, Apple Inc., Google LLC, Amazon, Nike, Ikea, Dell, Sony, Mercedes, Coca Cola, Rolex, Walt Disney asoschilari o‘zlarining ilk qadamlarini shu tarzda, o‘z tomorqalarida yoki garajlarida kichik bir xususiy tadbirkor sifatida boshlaganlar. Bugungi kunda jahon xalqlari bu nomlarni juda yaxshi biladilar. O‘zbek tadbirkorlari ham shunday ishlarga qodir, ular orasida ham shunday biznesning bo‘lajak asoschilari bor. Ularga faqat imkoniyat kerak. Soliq qonunchiligi aynan shu bosqichda, bo‘lajak tadbirkorlarimiz o‘z faoliyatlariga qo‘l siltab ketishlariga, ko‘pgina kelajagi buyuk biznes g‘oyalar amalga oshmay qolishiga sababchi bo‘lib qolmasligi zarur. Bugun bir so‘m undiraman deb, ertangi yuz so‘mni yo‘qotish to‘g‘ri bo‘lmaydi.

Aslida tadbirkorlikni qo‘llab-quvvatlash uchun ularga alohida soliq imtiyozlari berish shart emas; ularni soliqdan ozod qilish ham kerak emas; tadbirkorni faqatgina sof foydadan soliqqa tortish tizimini joriy kilishning o‘zi kifoya. Bu tadbirkorlikdan tushgan daromadlarni soliqqa tortishning eng mantiqiy, jahon tajribasida o‘zini isbotlagan usuli hisoblanadi.

Shu o‘rinda “foyda” o‘zi nima degan bir savol tug‘iladi. Oddiy qilib aytganda foydaning formulasi quyidagicha: T – X = F/Z. Bunda:

T = Tadbirkorlik faoliyatidan kelib tushgan barcha tushumlar;

X = Tadbirkorlik faoliyati uchun qilingan barcha xarajatlar;

X F/Z = Foyda (agar natija ijobiy bo‘lsa)/ Ziyon (agar natija salbiy bo‘lsa).

Bunda, mahsulot va xizmat ko‘rsatishning asosiy xarajatlari, ish xaqi, ijara va shu bilan bog‘liq to‘lovlar, bank kredit foizi, transport xarajatlari, va hokazoni tadbirkorlik xarajatlari sifatida kiritishimiz mumkin. Foydani aniqlashda mazkur xarajatlarni tushumdan chegirib tashlashning asosiy sababi, bu xarajatlar tadbirkorlik faoliyati bilan to‘g‘ridan-to‘g‘ri bog‘liq, ularsiz daromad bo‘lmaydi.

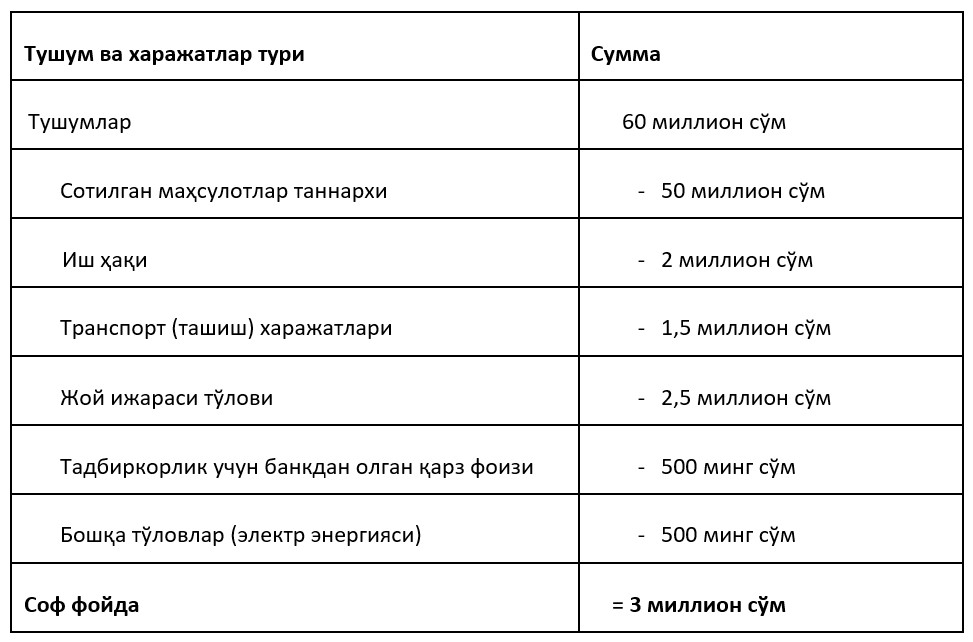

Masalan fuqaro chakana savdo faoliyatini boshlab, dastlabki oy mobaynida qilgan tushum va xarajatlari quyidagilarni tashkil qildi:

Ko‘rib turganimizdek, tadbirkorning davr mobaynidagi tushumi 60 million so‘m bo‘lsa-da, uning sof foydasi 3 million so‘mni tashkil qiladi. Bunda xususiy tadbirkorlikdan tushgan foydaga nisbatan belgilangan soliq stavkasini 20% deb hisoblagan taqdirimizda, soliq 600 ming so‘mni tashkil etadi. Bu yerda eng muhimi tadbirkor davr mobaynida yetarlicha daromad qila olmasa, soliqdan xavotirga tushmaydi, chunki xarajatlar daromaddan ko‘payib ketadigan bo‘lsa, tadbirkor soliq to‘lamaydi. Bundan tashkari, xarajatlar tadbirkorlik faoliyati bilan to‘g‘ridan-to‘g‘ri bog‘liq bo‘lishi zarur. Zarurat tug‘ilsa, tadbirkor mazkur xarajatlar haqiqatdan ham qilinganligi va ularning miqdorini isbotlab bera olishi zarur. Bu ko‘p to‘lovlar rasmiy tus olinishiga, soyali iqtisodiyotdan ochiq iqtisodiyotga o‘tishga sabab bo‘ladi.

Ayrim hollarda muayyan davr mobaynida tadbirkorning xarajatlari uning o‘sha davrdagi tushumlaridan ortib ketishi mumkin. Tadbirkor o‘z faoliyatini dastlabki yillarida aynan shunday holatni boshdan kechirishi mumkin. Bunda tadbirkor soliq yilini ziyon bilan yakunlagan xisoblanadi. Yilni ziyon bilan yakunlagan tadbirkorning daromad solig‘i to‘lashi mantiqan noto‘g‘ri bo‘ladi. U hali foyda tugul o‘zi sarflagan mablag‘ va xarajatlarini qoplab olgani yo‘k. Bunga biroz vaqt kerak.

Shuni ta'kidlashimiz kerakki, jahonning eng rivojlangan davlatlari, jumladan AQSh, Yaponiya, Kanada, Buyuk Britaniya, Avstraliya, Germaniya soliq qonunchiligida xususiy tadbirkorlar daromad solig‘ini faqat sof foydadan to‘laydilar. Shu jumladan iqtisodiyoti jadallik bilan rivojlanayotgan Rossiya, Xitoy, Gruziya, Turkiya soliq qonunida ham xususiy tadbirkorlar daromad solig‘ini foydadan to‘lashi belgilab qo‘yilgan. Bunda tadbirkorlar o‘zlarining faoliyati tushumlaridan sarf-xarajatlarni chegirib tashlab, sof foyda olmaguncha, soliq to‘lamaydi. Oddiy so‘z bilan aytganda, soliq qonuni xususiy tadbirkor foyda olgunga qadar «sabr qiladi». Soliq sof foydaning muayyan bir foizi tariqasida undiriladi. Bunda soliq stavkasi jismoniy shaxsning boshqa turdagi daromadlaridan qancha stavkada undirilayotgan bo‘lsa, tadbirkorlik faoliyatidan tushgan foydadan ham shuncha stavkada undiriladi. Ya'ni tadbirkorlik faoliyatidan tushadigan daromadga nisbatan alohida soliq stavkasi joriy etilishi shart emas.

Bundan tashqari, soliqni sof foydadan olish tizimi qonunda soliq imtiyozlari degan tushunchaga ham ehtiyoj qoldirmaydi. Vaholanki, soliq xuquqida soliq imtiyozlari ko‘pincha soliq qonunchiligidagi kamchiliklarni tezkorlik bilan bartaraf etishning bir usuli sifatida ko‘riladi. Soliq imtiyozlarini ko‘pincha quyidagi misolga o‘xshatish mumkin.

Tasavvur qiling, bemor tabibga bordi va necha kundan buyon beli og‘riyotgani haqida shikoyat qildi. Shunda tabib darhol unga bel og‘riqqa qarshi dori nomini yozib, shuni ichsa og‘riq qolishini aytdi. Ushbu holatda mazkur bemorni davolashning shu usuli to‘g‘rimi degan savol tug‘iladi. Bunda tabibning vazifasi bemorga dorini yozishdan oldin, og‘riqni keltirib chiqarayotgan asosiy sabablarni aniqlab, keyin davolashga harakat qilish to‘g‘ri bo‘lmasmidi? Bu yerda og‘riq asosiy kasallikning bir simptomi bo‘lishi mumkin. Simptomni bartaraf etish, kasallik davo topdi degani emas; og‘riq yana qaytishi mumkin. Tabib kasallikni keltirib chiqarayotgan asosiy sababni to‘g‘ri aniqlab, uni davolamagunga qadar, bemor kasallikdan aziyat chekaveradi va kasallik vaqt o‘tishi bilan uni og‘ir ahvolga solib qo‘yishi mumkin. Soliq xuquqida soliq imtiyozlarini ham ko‘pincha shunday "og‘riq qoldiradigan dori"ga o‘xshatish mumkin. U ko‘pincha davlatni ham, soliq to‘lovchilarni ham soliq qonunidagi asosiy muammodan chalg‘itadi. Shunday ekan, agar soliq qonunida xususiy tadbirkorlarni soliqqa tortish tizimi to‘g‘ri yo‘lga qo‘yilsa, soliq qonunida soliq imtiyozlari degan tushunchaga ko‘p ham zarurat qolmaydi.

Tadbirkorlik faoliyatini yo‘lga qo‘yib olgan jismoniy shaxslar

Xususiy tadbirkorlarni soliqka tortishning amaldagi tartibini tadbirkorlik faoliyatini muvaffaqiyatli yo‘lga qo‘yib olgan shaxslarga ta'siri masalasi yuqorida tasvirlangan muammodan ko‘ra jiddiyroqdir. Keling, endi masalaning shu tomoni haqida mulohaza yuritsak.

Haqiqiy tadbirkor tinimsiz izlanishda va harakatda bo‘ladi. U doimo o‘z ishlab chiqarish yoki xizmat ko‘rsatish ko‘lamini ko‘tarish, uning sifatini yaxshilash, foizlar sonini oshirish va shu orqali o‘z daromadini ko‘paytirish harakatida bo‘ladi. Shu nuqtai nazardan, sog‘lom tadbirkorlik faoliyati doimo biznes o‘sishini, daromad miqdorining ortib borishini ta'minlaydi. Agar soliq miqdori oldindan qat'iy belgilab qo‘yiladigan bo‘lsa, daromad miqdori oshgan sari soliq tadbirkorlik faoliyatidan tushadigan daromadlarning arzimas bir qismiga aylanib qolishi mumkin. Chunki daromad oshaveradi, soliq mikdori esa o‘zgarmaydi. Nazariy jihatdan xususiy tadbirkor daromadining cheki yo‘k, u bir so‘m ham, milliard so‘m ham bulishi mumkin. Bunda jabrlanuvchi asosan davlat byudjyetidir.

Tasavvur qiling, sizning ikki xususiy tadbirkor qo‘shningiz bor. Ularning ikkisi ham chakana savdo, ya'ni tadbirkorlik faoliyati eng kam oylik ish haqining 7 barobargacha (1205680 so‘m) miqdorda soliq to‘lashini taqozo etadigan turi bilan shug‘ullanishadi. Ularning biri fuqaro “A”, o‘ta izlanuvchan shaxs, lekin faoliyatini endi boshlaganligi tufayli, uning tadbirkorlikdan tushadigan bir oylik o‘rtacha daromadi 2 million so‘mni tashkil etadi. Ikkinchi qo‘shningiz fuqaro “B” ham aynan shu turdagi tadbirkorlik faoliyati bilan shug‘ullansa-da, u ish boshlaganiga ancha bo‘lganligi va unda mijozlar ko‘pligi tufayli, uning bir oylik daromadi o‘rtacha 50 million so‘mni tashkil etadi. Bunda soliq miqdori faoliyat turiga qarab, oldindan aniq belgilab quyilganligi tufayli, fuqaro A va fuqaro B daromadlari qancha bo‘lishligidan qat'iy nazar, aynan bir miqdorda soliq to‘laydilar. Yuqoridagi misolda ushbu soliq yuki fuqaro A daromadining yarmidan ko‘p qismini tashkil etsa, fuqaro B daromadini atigi 1/50 qismini tashkil etadi.

Soliq yukining daromadga nisbatan bunday nomutanosibligi tadbirkorlik faoliyatining ayrim turlarida yaqqol ko‘zga ko‘rinadi. Masalan sanoat, sport, xususiy meditsina, huquq, arxitektura va qurilish sohalarida xususiy faoliyat yuritayotgan jismoniy shaxslardan ayrimlarining bir oylik daromadlari 1-2 million so‘mni tashkil etsa, boshqalariniki 100-200 million so‘mni tashkil etishi mumkin. Endi bir davr mobaynida bir faoliyat turidan 2-3 million so‘m daromad qilgan shaxs bilan 100-200 million so‘m daromad qilgan shaxsning bir xil summada soliq to‘lashini tasavvur qilib ko‘ring. Bu holat nafaqat byudjyetga soliqdan yetarlicha pul tushmasligiga, balki soliqda vertikal tenglik tamoyilining buzilishiga ham olib keladi.

Vertikal tenglik bu soliqning asosiy tamoyillaridan biri bo‘lib, uning zamirida soliq to‘lovchi jismoniy shaxsning daromadlari qancha ortib borgan sari, uning to‘lov qilish qobiliyati ham shuncha oshib borishi, shuning uchun, uning jamiyat oldidagi moliyaviy mas'uliyati ham mutanosib ravishda ortib borishi zarurligini anglatadi.

Buning sababini quyidagicha izohlash mumkin. Hozirda juda ko‘p davlatlar, ayniqsa rivojlangan davlatlar, o‘z iqtisodiyotini bozor tizimi asosida boshqarib kelmoqda. Bu tizimning rejali iqtisodiyot tizimidan afzallik tomonlari juda ko‘p: raqobat, samaradorlik, talab va taklif mutanosibligi, iqtisodiy o‘sishning izchilligi va hokazo. Lekin bozor iqtisodiyotining o‘ziga xos salbiy oqibatlari ham mavjud bo‘lib, ulardan eng asosiysi- bu boylik va kapital aholining bir qismi qo‘lida to‘planib borishi va bu jamiyatda iqtisodiy va ijtimoiy tengsizlikni keltirib chiqarishidir. Ko‘pgina rivojlangan davlatlar ushbu muammoni tan olgan holda, uni soliq siyosati orqali yumshatishga harakat qilishadi. Ular bu vazifani jismoniy shaxslar daromadlarini o‘sib boruvchi stavkalar yoki soliqni daromadga mutanosib ravishda undirish yo‘li bilan amalga oshirishga harakat qilishadi.

Bularning barchasi yana jismoniy shaxslarning tadbirkorlarlik faoliyatidan tushgan daromadlarini qat'iy belgilab qo‘yilgan miqdor asosida emas, balki ularning foydasidan belgilangan foiz asosida soliqqa tortish afzal tizim ekanini ko‘rsatadi.

Xususiy tadbirkorlarni soliqqa tortishni takomillashtirish bo‘yicha takliflar

Yuqorida muhokama qilingan muammolarning yechimi sifatida quyidagi takliflarni kiritish mumkin:

- Xususiy tadbirkorlik faoliyati bilan shug‘ullanayotgan jismoniy shaxslarni soliqqa tortishda, soliqni ularning sof foydasidan undirish amaliyotini joriy etish. Daromad solig‘ini shu tarzda undirilishi fuqarolarimiz tadbirkorlik faoliyatining dastlabki bosqichlaridan yoki uning “qishli va qirovli kunlar”dan omon o‘tib olishlariga ko‘mak bersa, ular tadbirkorlikni muvaffaqiyatli yo‘lga qo‘yib olganlaridan so‘ng, soliqni daromadlariga mutanosib ravishda to‘lashiga yo‘l ochadi. Bu xususiy tadbirkor uchun ham, davlat uchun ham adolatli natijadir.

- To‘g‘ri, soliqning sof foydadan undirish tizimini amaliyotga tatbiq kilishning o‘ziga yarasha qiyinchiliklari mavjud. Chunki bu tizim har bir tadbirkorni o‘z daromad va xarajatlarini to‘g‘ri va xolislik asosida hisoblab borishini talab etadi. Bu noqobil tadbirkorlarga soliqdan qochishga imkoniyat yaratishi mumkin. Lekin xalqimizda “Burgaga achchiq qilib ko‘rpani kuydirish to‘g‘ri emas” degan bir dono naql bor. Soliq idorasi agar biror bir tadbirkor shunday noqobillik qilayotganligi haqida asosli shubxaga ega bo‘lsa, o‘sha tadbirkordan o‘z daromad va xarajatlarini asosli ekanini isbotlab berishni talab qilishi mumkin. Qolaversa, xususiy tadbirkorlarni sof foyda asosida soliqqa tortish tizimini boshqarish bo‘yicha iqtisodiyoti rivojlangan va izchil rivojlanayotgan davlatlarda bir necha yillik boy tajriba mavjud bo‘lib, ular bunday muammolar yechimi bo‘yicha ancha tajribaga ega va O‘zbekiston bu davlatlar tajribasini o‘rganib, mamlakat soliq tizimiga tatbiq qilishi mumkin.

- Xususiy tadbirkorlikdan tushadigan daromadlarni va mulkiy daromadlarni soliqqa tortishda soliq deklaratsiya amaliyotini joriy etish. Coliq deklaratsiya amaliyotida jismoniy shaxs yil so‘ngida tadbirkorlik yoki mulkiy faoliyatning barcha manbalardan tushgan daromadlarini umumlashtirib, ulardan yuqoridagi soliq qonuni tomonidan yo‘l qo‘yilgan xarajatlarni chegirib tashlab, yillik foydani e'lon qiladi. Bu soliq amaliyoti hozirgi kunda eng keng tarqalgan bo‘lib, usiz jismoniy shaxslarni soliqqa tortish tizimini tasavvur qilish qiyin. Chunki jismoniy shaxslarning ko‘p daromadlariga nisbatan soliqni daromad manbaidan ushlab qolishning imkoniyati yo‘q. Aynan shu sababdan, ko‘pgina shaxslarning xususiy va tadbirkorlik faoliyatidan tushadigan daromadlari umuman soliqqa tortilmay yoki yetarlicha soliqqa tortilmay kelmoqda. Bu nafaqat soliq to‘lovchilar tengligiga putur yetkazmokda, balki byudjyetga soliq tushumlari yetarlicha tushmayotganligiga sabab bo‘lmokda.

Xulosa

Har qanday davlatda xususiy tadbirkorlik mamlakat iqtisodiyotining asosiy negizi, uning kelajagi hisoblanadi. Jahondagi deyarli barcha buyuk kompaniyalar tarixi oddiy bir tadbirkor o‘z biznes g‘oyasini amalga oshirishi bilan boshlangan. Shunday ekan, xususiy tadbirkorlarni soliqqa tortishni to‘g‘ri yo‘lga qo‘yish davlat uchun ham, uning iqtisodiyoti va byudjyeti uchun ham katta manfaat keltiradi. O‘zbekiston o‘z soliq qonunchiligini tubdan isloh qilishga astoydil yeng shimargan ekan, islohot yetakchilarida xususiy tadbirkorlarni soliqqa tortish borasidagi mavjud amaliyotni to‘g‘ri yo‘lga qo‘yish imkoniyati mavjud. Bu borada amalga oshirilishi zarur bulgan asosiy vazifalardan biri bu xususiy tadbirkorlardan soliqni ularning sof foydasidan undirish tizimini joriy etishdir. Bu xususiy tadbirkor uchun ham, davlat uchun ham foydalidir. U mamlakatda tadbirkorlikning rivojlanishiga, mamlakat byudjyetiga tushadigan soliq tushumlari ko‘lami ortishiga, mamlakat soliq amaliyoti jahon davlatlari soliq amaliyoti darajasiga ko‘tarilishiga, ko‘pgina soyadagi yoki noqonuniy tadbirkorlik faoliyatlarini qonuniy yo‘lga o‘tishiga va nihoyat aholida soliq madaniyati ko‘tarilishiga ham xizmat qiladi.

Vohid O‘rinov

Muallif haqida: Vohid O‘rinov McGill oliy ta'lim muassasasida Soliq huquqi bo‘yicha professor (PhD) maqomiga erishgach, 2015 yildan buyon Kanadaning BruniswickUniversitetida o‘rindosh professor sifatida faoliyat olib bormoqda. U talabalarga Kanada soliq tizimi, koorporativ huquq, shaxsiy soliq kalkulyatsiyasi, xalqaro va biznes tashkilotlari solig‘i hamda koorporativ moliya fanlaridan ta'lim beradi.

O‘rinov 2013 yilda McGill universitetining Teaching Tomorrow’s Professors Award (Kelajak professorlariga ta'lim berish) mukofoti bilan taqdirlangan. 2017 yilda esa UNB'da eng yaxshi soliq o‘qituvchisi sifatida e'tirof etildi.

Vohid O‘rinov Toshkent davlat yuridik universiteti va Frankfurt Universiteti bitiruvchisi sanaladi.